住宅購入は「人生最大の買い物」と言われるだけあり、非常に高額の資金が必要となります。そのため、収入や生活水準に見合った資金計画を立てることが重要ですが、今後のファイナンシャルプランを見直す良い機会でもあります、今回は少し前のデータですが、住宅ローン以外に必要となる教育費、メンテンナンス費、老後資金についてご紹介いたします。

住宅購入時に今後の教育費や老後資金を把握する

住宅購入時に「本当に家を買っても大丈夫なのか?」と悩まれるがいらっしゃいます。

多くの場合、資金計画が不明瞭なことが原因です。住宅購入の資金計画はもちろんですが、住宅以外の出費も含めて長期の資金計画を明確しておくことが大切です。

単純に返済比率(年収に対するローン返済額の割合)のみで物件購入金額を決めてはいけません。

仮に毎月の返済額が現状の収入とバランスしていたとしても、住居費以外の出費が家計を圧迫してしまうことも考えられます。

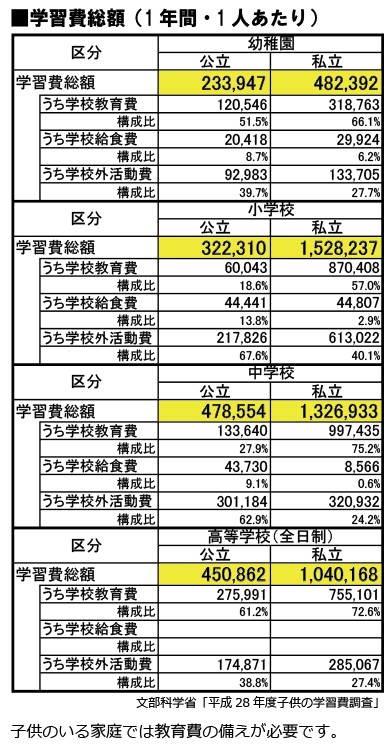

幼稚園から高等学校で必要な費用の目安は右記の通りですが、子育て世帯であれば教育費の準備も忘れてはいけません。

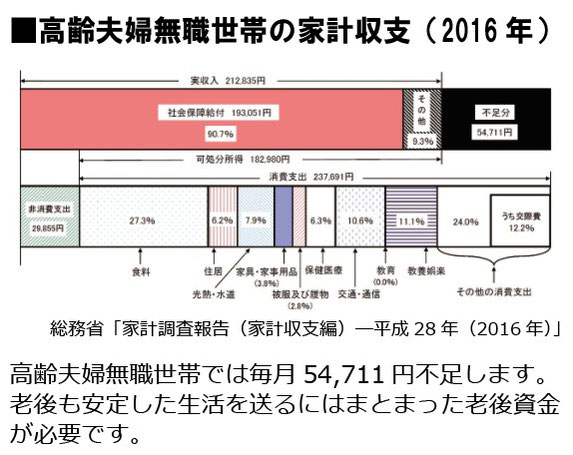

住宅購入者の年代だと遠い話に思えてしまうのですが、老後資金の検討も必要です。

高齢者世帯(無職)の家計収支(夫65歳以上,妻60歳以上の夫婦のみの無職世帯)は右記の通りです。

基本的に年金収入だけでは生活することは難しく、預貯金を切り崩しての生活となることが明らかです。

老後資金の積み立ても必要なのですが、取り組みが早ければ早いほど対策の選択肢が増えます。

もっともいけないのが場当たり的に判断してしまうことです。

現在の収入で買うことのできる金額で家を買ってしまい、教育費は教育ローンを利用、老後は年金でなるようになる、というのはかなり無茶な判断です。

これでは住宅購入をためらうのも無理はありません。

住宅メンテナンスの費用も計画的に積み立てることが大切です

意外と一般的でないのが住宅のメンテナンス費用です。戸建ての場合は修繕積立金という制度がないため、住宅メンテナンスに対する備えが十分でない家庭が多いようです。

一般的に約30年間で500~600万円前後掛かると言われますので、戸建ての場合でも毎月1万円~1万5千円くらいは将来の修繕を目的とした積立が必要だと思います。

マンションの場合は修繕積立金を積み立てているから大丈夫と考えている方もいらっしゃいますが、専有部内の住宅設備等は一定期間で交換が必要になるため、マンションでもある程度の備えが必要です。

住宅費を消費しない「賢い家の買い方」

多くのファイナンシャルプランナーが行う家計診断や老後に対する警鐘は、住宅ローンを返済し終えた住宅に価値がないことが前提となっていることがほとんどです。

病気や失業で収入が途絶えてしまったとしても、買った値段から資産目減りせずに同等の値段で売却することができれば、多くの問題を解決することができます。

この住居費を消費してしまわない家の買い方こそが、生涯のファイナンシャルプランを考える上で最も重要なポイントです。

弊社では資産価値が下がりにくい住宅購入のお手伝いをさせて頂きます。お気軽にご相談ください。